Estimados partícipes,

Tras el video-análisis de la compañía vasca NBI Bearings, hoy os quiero presentar otra de las posiciones con mayor relevancia en la cartera de nuestro G.B. II Acción Global, F.I.

Se trata de una compañía excepcional, posiblemente una de las mejores compañías que existen en el planeta a día de hoy, una de esas oportunidades de las que se encuentran pocas en una carrera profesional. Hoy os presentamos una compañía que genera un elevado retorno sobre el capital invertido, completamente re-invertible en el propio negocio, con ventajas competitivas que protegerán esos retornos a lo largo del tiempo, operando en un sector en pleno crecimiento, y con un equipo gestor de la máxima calidad, cuyos intereses están totalmente alineados con los de los accionistas. Y lo que suele ser más difícil en empresas de esta calidad, hemos podido construir la posición, a un precio más que razonable.

Hoy os presentamos Burford Capital, una auténtica compounder.

Quiero agradecer de antemano la inestimable colaboración de Eloy Lucas (@Westhuizen9768) y Antonio Hernández Ayuso (@Niclosantonio) en la elaboración de esta tesis de inversión. Todo mi reconocimiento y agradecimiento hacia sus aportaciones completamente desinteresadas en la gestión de nuestro fondo. Eloy y Antonio forman parte de un grupo de inversores privados con el que tengo el placer de colaborar, un grupo que aúna juventud, conocimientos técnicos, hambre constante por el aprendizaje y pasión por el análisis y la inversión, un grupo que dará que hablar en el futuro. #SGV

Hoy vamos a publicar un breve artículo sintetizando los aspectos más relevantes de la empresa, para posteriormente desarrollar la tesis en mayor profundidad en un vídeo-análisis más completo.

¿A qué se dedica Burford?

Burford Capital financia litigios. Es un negocio financiero que busca obtener retornos a través de la financiación de los costes de los procesos judiciales entre dos partes, o bien adquiriendo portfolios de asuntos legales a corporaciones que buscan sacar ese riesgo de su balance, a cambio de un porcentaje del éxito final. Además, también cuenta con una división que asegura el riesgo de esos litigios.

Básicamente, estamos llegando a un negocio totalmente nuevo creado por el CEO y fundador de la propia compañía y lo estamos haciendo en los primeros años de vida de ese negocio. Y como veréis después, el potencial de crecimiento de este negocio es enorme.

Historia y equipo gestor

Burford fue fundada en el año 2009 por Christopher Bogart, actual CEO de la compañía. Bogart observó una necesidad sin cubrir en el mundo jurídico, y abandonó su nada mal remunerado cargo como Executive Vice President & General Counsel del gigante Time Warner Inc. para emprender por su cuenta un proyecto innovador y ambicioso, y además lo hizo en los peores momentos de la gran crisis financiera. Hoy, tan solo 9 años después, dirige un negocio de 5.300 millones de USD y básicamente ha creado un nuevo mercado donde no existía nada. Esto ya nos da una idea del tipo de ejecutivo al que nos referimos.

Chris Bogart

Burford, aunque tiene su sede en Guernsey por cuestiones fiscales, desarrolla sus actividades principalmente en USA y UK. Tras la adquisición de Gerchen Keller Capital en 2016, hito relevante para la compañía que desarrollaremos en la tesis completa, tuvo acceso a una cantidad importante de capital comenzando desde ese momento a gestionar también fondos de inversión en litigios para terceros. Actualmente cuenta con oficinas en Londres, Nueva York, Chicago y Singapur.

Tanto Bogart como su socio fundador J. Todd Molot permanecen entre los principales accionistas de la compañía, y el conjunto de la plantilla de Burford cuenta con el 13% del total de las acciones (equivalentes a casi 690 millones de USD). No es poco lo que se están jugando en la compañía:

Nos extenderemos en mayor profundidad sobre el equipo gestor, su alineación de intereses con nosotros como accionistas, su remuneración, etc., simplemente os avanzamos que sus intereses como accionistas son de mucha mayor relevancia que sus ingresos anuales como empleados de la compañía.

Sector

El sector de los litigios a nivel global es de unas dimensiones considerables. Tan solo los 100 mayores bufetes de abogados de Estados Unidos tenían en 2016 unos ingresos anuales de 80.000 millones de USD (a lo que habría que añadir el resto de firmas de menor tamaño, y países muy relevantes en litigación como UK o Australia), frente al portfolio actual de Burford de unos 1.600 millones (fondos aparte). Solo en USA se inician unas 280.000 demandas civiles federales cada año, y Burford Capital está recibiendo en la actualidad entre 1.500 y 2.000 solicitudes de financiación anuales, de las cuales se terminan aceptando unas 50-60.

Es complejo obtener información certera sobre la profundidad y el posible tamaño futuro del mercado potencial para Burford Capital, en la actualidad cuenta con una cuota de mercado aproximada del 60% y sus principales competidores (algunos nombres como Vannin Capital, Manolete –participada por la propia Burford-, IMF Bentham, Woodsford, Harbour, etc.) llevan años de desventaja en la construcción de sus portfolios. Como explicaremos después en el apartado de las ventajas competitivas, el tamaño es muy importante en este negocio, pero lo más relevante sobre el sector, como indicaba uno de los socios fundadores de Burford (Selvyn Seidel, ahora en Fulbrook), en una entrevista en relación a la adquisición de Gerchen Keller por parte de Burford (fusionándose así los dos actores más importantes de la industria), “la disponibilidad combinada es fundamental en una industria en la que el análisis y el sentido común nos dice que la demanda es más grande que la oferta, y además la primera crece más rápido que la segunda”.

https://www.leadersleague.com/en/news/burford-acquires-gerchen-keller-what-is-going-on

Ventajas competitivas

Escala

Desde que Burford comenzó su actividad en 2009 hasta la actualidad, el negocio de la financiación de litigios ha ido evolucionando desde la financiación de casos individuales hasta la financiación de portfolios o carteras, donde existen decenas de casos agrupados. Este tipo de carteras de litigios, así como los casos individuales pero de mayor importe, son los más rentables, y para poder acceder ellos el financiador debe poseer una cantidad de capital suficiente para abordarlas sin que ello ponga en riesgo su balance, es decir, manteniendo una diversificación suficiente en sus activos totales para que la tasa de errores no perjudique su solvencia, pero lo más importante, unos recursos humanos de la calidad necesarias para hacer frente al análisis de tantos casos.

Burford cuenta con una cartera de inversiones de más de 1600 millones de USD y además con un equipo formado por los mejores abogados expertos es litigios civiles, unidos a expertos financieros para evaluar las inversiones.

De lo anterior se deriva que conseguir esta escala, permite una mejor diversificación en la cartera y además, el acceso a estos portfolios con unos descuentos que repercuten directamente en la rentabilidad para Burford como financiador. Cualquier jugador de menor tamaño que quiera montar una cartera con este tipo de inversiones tan rentables, pero sin tener la escala suficiente, se expone a que una mayor tasa de errores se lo lleve por delante.

Know-how

La tasa de éxito en los litigios, es fundamental para el retorno final de la cartera. Podríamos decir que lo más importante de este negocio es saber escoger bien qué casos financiar, en función de las probabilidades de éxito que se estimen previamente. Burford financia 50-60 casos al año de las más de 1.000 solicitudes que recibe, y saber analizar cada caso requiere de los mejores perfiles a nivel mundial. Burford cuenta en sus filas con los abogados más experimentados del mundo, que además son propietarios del negocio, por lo que sus incentivos para irse son casi nulos.

Sirva como muestra el perfil de uno de sus últimos fichajes, que además indica que tras su dilatada experiencia, en Burford podrá volver a trabajar con varios de sus mentores:

https://www.law.com/therecorder/2018/07/30/litigation-funding-giant-adds-another-ex-latham-partner-to-its-ranks/

Prestigio

No debemos perder de vista que para la mayor parte de los demandantes, este será el único caso en su vida, por lo que en la elección de quién les representa tiene un peso muy grande la calidad, o incluso la imagen del bufete de abogados, probablemente muy por encima del precio que le cobren. Burford actualmente trabaja con más de 90 firmas de los AmLaw (los 100 mayores bufetes de abogados de EEUU), debido al prestigio, buen hacer y experiencia que tienen, tanto en saber discernir qué casos son «caballos ganadores», así como en recomendar o sugerir líneas a tomar en dichos litigios. De esta forma se cierra el círculo virtuoso, el cliente final busca al mejor bufete de abogados, y el bufete busca al mejor financiador de litigios.

Privacidad

Una pregunta habitual que surge sobre el negocio de financiación de litigios, es por qué se van a mantener esas rentabilidades a lo largo del tiempo, ¿no será a la larga un servicio «comoditizable»?

Hay que tener presente que los juicios, las demandas, el mundo jurídico en general, trata información muy delicada para las partes implicadas, por lo que la privacidad juega un papel fundamental en todo el proceso. La propia empresa explica detalladamente en sus reports lo difícil que les resulta imaginarse un sistema de ofertas al mejor postor, pues esto supondría llevar a cabo previamente un proceso de libros abiertos o due diligence por parte de diversos candidatos, y en muchos casos divulgar esa información resultaría muy perjudicial para ellos mismos.

Contabilidad

Como en cualquier empresa que analicemos, debemos desmenuzar la contabilidad y entender su funcionamiento al detalle, pues nos da mucha información –no solo cuantitativa- que nos ayudará en el entendimiento del proceso de creación de valor por parte de la compañía, además de en la posterior valoración.

A continuación, unas pistas de por dónde van los tiros, que explicaremos en detalle en la tesis completa:

Balance:

– Investments. Esta partida no son inversiones financieras, sino que es el “core” del negocio de Burford, es el montante de litigios financiado.

– Receivables. No son cuentas de clientes a cobrar, sino una reclasificación de los Investments en el momento en el que el litigio ha finalizado y sólo queda ejecutar la sentencia.

Pérdidas y Ganancias & Cash-Flows:

El estado de flujo de caja nos será de gran utilidad para entender el funcionamiento de la compañía, pero no para valorarla, como explicaremos con más detalle en la tesis, pero esto se debe principalmente a que tanto la financiación como los beneficios de la misma, están agrupados en las mismas partidas, debido a requisitos contables (IFRS 9). Para realizar nuestra valoración, será de las pocas veces en las que el mejor “proxy” sea el beneficio contable.

– Realised (Gains) on realization of investments. Esta partida representa la ganancia o pérdida de una financiación, cuando ya no quedan recursos posibles, pero aun no se ha cobrado.

– Fair value change on investments. Representa el incremento de valor de los litigios financiados por Burford pero cuyos procesos judiciales no han concluido. Tiene una carga interpretativa, ya que son los directivos de Burford los que estiman este incremento de valor. Obligados a contabilizarlo así por la IFRS 9 (más en la tesis completa).

– Proceeds from investments. Es la entrada de cash procedente de los litigios financiados, tanto el principal como las ganancias.

– Funding of investments. Es la salida de cash para financiar litigios nuevos.

Opcionalidad

Aunque puedan parecer ingresos extraordinarios, en realidad el negocio de Burford contempla que algunos de sus casos no terminen con un acuerdo extrajudicial, sino que llegue al punto final y sea el juez el que dictamine. De aquí suelen venir algunos grandes éxitos de Burford, como han sido el caso Teinver, representando a Díaz-Ferrán por la expropiación de Aerolíneas Argentinas por parte del gobierno argentino, y más recientemente, pero no concluidos, los casos Petersen y Eton Park, 2 antiguos accionistas de YPF a los que también el gobierno argentino expropió sus participaciones (indemnizando por ello a Repsol, el accionista mayoritario, pero no a ellos).

Por poner en contexto la enorme opcionalidad de los casos grandes, la financiación que Burford realizó para financiar el caso Petersen, está valorada a día de hoy en más de 800 millones de USD, aunque no haya sido reconocido en el balance de la compañía todavía. Esto no es una suposición nuestra, sino una simple consecuencia de la reciente venta que la propia Burford ha realizado de un trozo de este mismo caso, el 3,75%, por un montante que hace que el resto del stake de Burford valga 800M.

Con este dinero, han financiado la compra de otra parte del mismo litigio, pero en manos de Eton Park. No es descabellado pensar que la resolución de ambos casos supongan para Burford unos beneficios de más de 1100-1200M de USD en los próximos años (recordemos que capitaliza 5.291M ahora mismo).

Este tipo de eventos seguirán ocurriendo en el futuro, aunque la propia dinámica del negocio de Burford hace que no pueda preverse la cuantía ni la periodicidad.

Riesgos

El principal riesgo que observamos en el negocio de Burford Capital es regulatorio. Aunque no parece probable a corto plazo, no podemos descartar que en un futuro los poderes políticos, influidos por la presión de los lobbies, incluyan modificaciones legales que perjudiquen el negocio de la financiación de litigios, pues a día de hoy todavía se trata de un negocio relativamente nuevo. Podrían hacerlo a través de tasas, obligación de desclasificar documentos con información sensible de los clientes, baneando total o parcialmente la posibilidad de financiar asuntos sobre leyes concretas, etc.

Valoración

Uno de los aspectos más importantes a la hora de asignar un múltiplo a una compañía, es la calidad de su negocio. Cuanto mayor sea el retorno sobre el capital, más reinvertible sea éste y más duradero sea este retorno a lo largo del tiempo, más estaremos dispuestos a pagar por los beneficios que genera la empresa.

Veamos pues los retornos que genera Burford Capital:

- El retorno sobre el capital invertido: El ROIC

Si atendemos a los últimos datos contables de la compañía (1H2018) veréis que viene generando unos 183M$ de Operating Profit en los primeros 6 meses del año, menos unos taxes de 1,7M$ (están prácticamente exentos de impuestos), nos daría un rendimiento neto de 182M$, que vendrían a ser unos 364M$ para un ejercicio completo (y eso siendo conservadores al simplemente anualizar el primer semestre, cuando veréis que el segundo suele ser el más fuerte de la compañía).

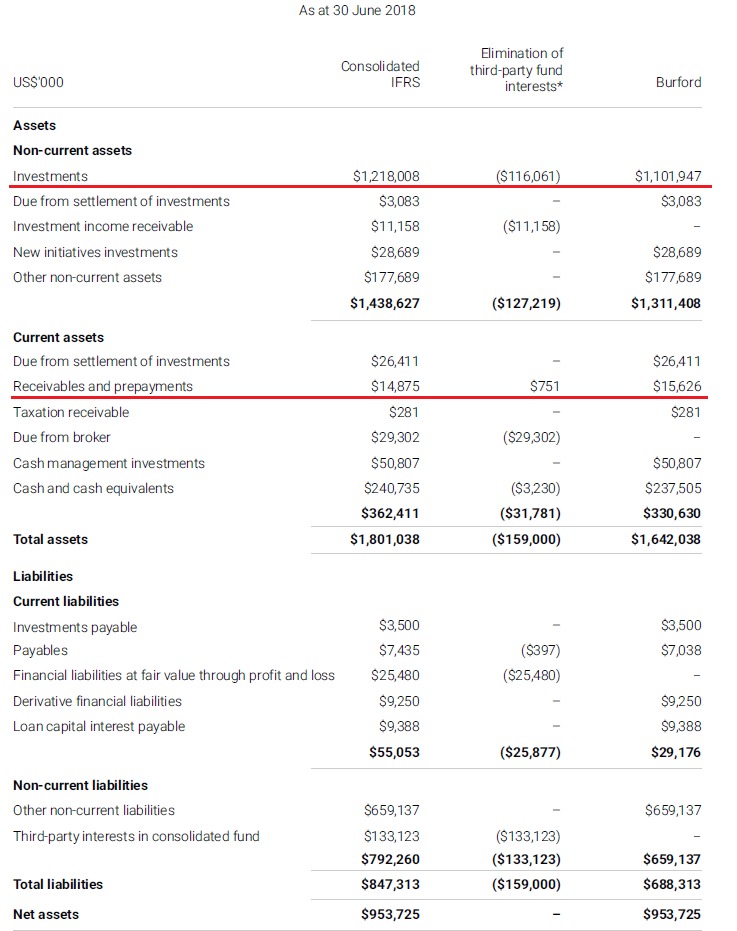

En cuanto al capital invertido (patrimonio neto + deuda financiera neta), tenemos a cierre de junio’18 una cifra de (954 de equity + 659 deuda a largo plazo + 9 deuda a corto – 237 cash) = 1.385M$. Así pues, la compañía estaría obteniendo actualmente un retorno sobre el capital invertido del 26,3% anual.

Esta cifra, si bien supone un retorno más que aceptable, tiene algo de truco, y hay que entender bien el negocio de la compañía para descifrarlo: Los 364M de generación del ejercicio se están produciendo como resultado de las inversiones realizadas por la compañía hace 2-3 años (por el ciclo de maduración de los casos que comentábamos antes), y el capital invertido actualmente es el germen de los rendimientos que se obtendrán dentro de 2-3 años. Así pues, estamos utilizando el rendimiento actual, pero el capital empleado que generará el rendimiento del futuro (un capital mucho más elevado). Siendo estrictos, para calcular el ROIC real de este negocio, deberíamos dividir el rendimiento actual, entre el capital empleado por la compañía hace 2-3 años. Si realizáis este sano ejercicio, veréis que el ROIC real de la compañía es muy similar a la IRR normalizada obtenida por los portfolios, que la compañía publica en sus anual reports, en todo caso superior al 30% anual.

- El retorno para nosotros como accionistas: El ROE

Por hacer un símil con los negocios financieros habituales, los que conozcáis el negocio de los bancos, sabréis cómo generan el valor (o al menos, lo intentan) comprando y vendiendo dinero, y cómo el apalancamiento mediante la utilización de recursos ajenos, incrementa el retorno obtenido sobre el dinero que realmente han puesto los accionistas. Cuando tienes unos retornos sobre el activo del orden del 3-4% (afectados además por los tipos de interés oficiales), necesitas apalancar tu pasivo hasta niveles del 80-90%, para así, tras pagar todos tus costes, obtener unos retornos para el accionista (ROE) del orden del 10, 15 o el 20% en el mejor de los casos. Sobra decir el enorme riesgo que supone caminar sobre el alambre de forma permanente de esa manera, cualquier tropezón en el activo (desempleo, tasa de mora, etc)… tenemos ejemplos muy recientes en el tiempo de hacia dónde conduce.

Pues bien, el caso que nos ocupa, siendo un negocio financiero, parte de unos retornos sobre el activo mucho más elevados (IRR o ROICs reales superiores al 30% anual), así que aun siendo intensivos en capital pueden permitirse apalancar el balance tan solo al 26% (431M de deuda financiera neta frente al total de activos de 1.642M), y elevar su ROIC actual del 26% hasta un ROE para el accionista del 34% (unos 330M de beneficio neto anual sobre un patrimonio neto de 959M). Si hablásemos de retornos reales (partiendo de la IRR real superior al 30%), el retorno para el accionista con un apalancamiento del 26%, nos iríamos a un ROE cercano al 40% anual. Y esto, como sabéis, es algo muy difícil de encontrar en el sector financiero. Rendimientos mucho más elevados, asumiendo un riesgo mucho más bajo. Estamos ante una compañía excepcional.

Y ahora sí…¿cuánto hemos pagado por esta maravilla de inversión?

La valoración de un negocio puramente financiero requiere de unos métodos distintos a las compañías tradicionales. Aquí no sirve de nada fijarse en la generación de caja, al tratarse de un negocio financiero intensivo en capital, si la compañía generase flujo de caja libre supondría que se está quedando sin posibilidades de reinversión. Además, por el propio ciclo de maduración de los litigios, desde la inversión inicial, pasando por el avance legal de los casos, hasta la sentencia y el posterior cobro definitivo del efectivo, es un proceso que puede prolongarse durante 3 años o más, por lo que la caja que se recibe dentro de un ejercicio corresponde a beneficio generado en ejercicios anteriores, y viceversa, el beneficio contable de este ejercicio supondrá entradas de caja en años venideros. Los habituales EV / FCF y similares, quedan descartados.

Otra de las clásicas herramientas para valorar los negocios financieros, el Price to Book Value (precio contra valor contable, o número de veces que la capitalización de la compañía recoge el valor en libros de la misma), tampoco nos sirve de mucho en este caso. Cuando el valor en libros de una empresa recoge simplemente el precio que se pagó por ellos, o como mucho una progresiva (y muy prudente) actualización de su valor en función de los progresos, y vemos que algunos de los casos que tienen en cartera se venden parcialmente a inversores en un –todavía inexistente- mercado secundario por 5 o 6 veces más del precio al que se tienen contabilizados, podemos hacernos una idea de lo ineficaz que es aplicar un múltiplo sobre sus libros para ver el descuento al que los compramos. Aquí no estamos valorando el descuento sobre una cartera de bonos del tesoro o acciones de dividendo.

Así pues, nos queda como único recurso útil para la valoración, el más clásico y a la vez más odiado de todos: El PER.

En Burford Capital, el beneficio contable es un indicativo bastante real del valor que está generando la compañía cada año, por lo que un múltiplo sobre esos beneficios es una herramienta bastante útil para valorar la compañía.

Burford capitaliza en estos momentos tras el rally reciente de su cotización, 5.291M$, para un beneficio neto en el presente ejercicio 2018 de unos $330M, estaríamos pagando a simple vista unas 16 veces. Esto no es un múltiplo demasiado elevado para un negocio de esta calidad, y sobre todo, con estas tasas de crecimiento, si ese fuese el múltiplo que estamos pagando solo tendríamos que sentarnos a esperar y en 2-3 años, nuestro precio se convertiría en la mitad… pero hagamos algunas apreciaciones sobre ese PER 16.

Como hemos comentado, solo los casos de Petersen + Eton Park por la expropiación de YPF, tienen una valoración en mercado secundario (según las últimas ventas parciales realizadas, y todavía sin actualizar su valor en libros) de más de 1.000M$. Esto implicaría que estamos pagando por el negocio “core”, el negocio recurrente de Burford sin extraordinarios, unos 4.300M$ (y no más de 5.000), con lo que el PER ya nos quedaría reducido a unas 13 veces. Además, si tenemos en cuenta que el segundo semestre suele ser más fuerte que el primero, ese ratio probablemente sea todavía más bajo. Y lo que es todavía mejor, al precio que nosotros realizamos la inversión para el fondo… ¡hemos pagado tan solo 10 veces!

No quiero extenderme demasiado en este apartado, porque las valoraciones son siempre subjetivas y el valor intrínseco de las empresas es algo totalmente dinámico, pero querría realizar simplemente un pequeño apunte. Conociendo el funcionamiento del negocio de Burford, y dado que valor presente de una acción está compuesto por los beneficios FUTUROS que va a generar la compañía, el ejercicio más correcto de valoración de la empresa sería estimar los beneficios que va a generar Burford Capital en los años 2020-2021…y entonces aplicar el múltiplo que más adecuado nos parezca.

Si tenemos en cuenta que los 330M de beneficios actuales se están generando con el portfolio de mediados de 2016 (757M), y observamos que el portfolio actual es de 1.642M, es razonable pensar que en 2020 puedan estar generando unos 700M de beneficios anuales (lo cual cuadra a la perfección con el CAGR de la compañía durante los últimos 5 años). Consideramos que un negocio de esta calidad debería además sufrir un proceso de re-rate conforme vaya entrando en el radar de los gestores y vayan entendiendo mejor su modelo de negocio, así que pagar 20 veces por este negocio sería algo perfectamente asumible, lo cual nos otorgaría una valoración para el año 2020-2021 de unos 14b$, o 2,6 veces la valoración actual.

Como dijimos al comienzo, Burford Capital, una empresa extraordinaria.

Burford Capital

Tesis de inversión elaborada por Javier Acción, asesor del fondo G.B. II Acción Global, F.I. @AccionEAFI

Idea original de Eloy Lucas, un auténtico «outsider» @Westhuizen9768

Inestimable colaboración de Antonio Hernández Ayuso, el extremeño gallego de adopción @Niclosantonio

22 comentarios en «Burford Capital, la mejor empresa del planeta»

Gracias por compartir una idea tan interesante.

Reconozco que no sabía ni que existía este sector.

Son ROICs y ROEs extraordinarios, de los que si una empresa mantiene durante varios años hace multiplicar el valor de las acciones de una empresa.

Ahora mismo está casi a 20 libras, pero creo que si bajara a las 15-16 me puedo pensar entrar…

Gracias de nuevo y saludos!

ahorrainvierte

Muchas gracias ahorrainvierte. Esa es la base de la tesis, elevados retornos sobre el capital y 100% reinvertibles, interés compuesto a lo largo de los años. Y de hecho, eso es lo que ha sucedido ya con Burford durante los últimos años! Esperamos que siga así. Un saludo.

Buenas, disculpar ¿en qué mercado habéis comprado? ¿En el Alemán o en el Inglés? Gracias

Hola Jorge. Nosotros en el fondo tenemos la cotizada en Londres. Un saludo.

Muchas gracias por la info.Me pregunto por qué los gobiernos no han sacado leyes para frenar esta idea tal como describe el artículo en el apartado riesgos???

Gracias supergenio. No es algo sencillo, hay muchos intereses y los poderes jurídicos implicados forman parte de los principales bufetes a los cuales les aporta una gran flexibilidad precisamente la posibilidad de obtener financiación para los litigios. En todo caso, hay instituciones que llevan años intentándolo, de momento sin demasiado éxito…

En el siguiente artículo de Chris Bogart, el CEO de Burford, se extiende sobre el tema.

Un saludo!

https://biglawbusiness.com/litigation-finance-disclosure-in-the-us-common-sense-and-false-narratives/

Buenas

Excelente analisis, me cabe una duda. ¿Que sucede si el caso que financian pierde el litigio?

Saludos!

Gracias Juan!

Pues depende de los acuerdos particulares que tengan con el demandante en ese caso, pero por lo general si se pierde el juicio, la inversión de Burford resulta fallida. Según los datos de la propia compañía, por el exhaustivo análisis que realizan de las inversiones antes de realizarlas (seleccionando solo las mejores) esto sucede en menos del 30% de los casos. Y como el retorno de los éxitos es tan elevado, en neto el balance es muy positivo.

Un saludo!

Me parece que valorar Burford por PER es como valorar una inmobiliaria por PER, no tiene sentido, en tanto en cuanto los beneficios no son recurrentes. Burford tiene unos activos, que valen mas que su valor en libros, puede, pero en ningun caso la diferencia entre su valor real y su valor en libros (que es lo que Burford se va dando como beneficio segun se va desprendiendo de esos activos) se ha de multiplicar por 16 para estimar el valor razonable de Burford.

Y otro tema importantisimo, los costes de personal. Son altisimos.

En mi opinion Burford tiene activos que probablemente valgan mas que su coste de adquisicion, pero es que eso ya esta reflejado en la cotizacion, pues cotiza muy por encima de su valor contable.

Hola ab. Gracias por tu comentario.

Desde nuestro punto de vista, comparar un negocio como el de Burford con el de una inmobiliaria, carece de cualquier sentido.

En cuanto a los costes de personal, para ser abogados y financieros, con base en ciudades como NYC, Londres o Singapur, no es que no sean altos, es que son completamente ridículos. De ahí que insistamos en que tienen mayores intereses como accionistas que como empleados, lo cual alinea perfectamente sus intereses con los nuestros. Hemos cruzado emails con la Dirección de la empresa sobre este asunto en particular, nos extenderemos más sobre el tema en el análisis completo que publicaremos más adelante.

Un saludo

con el de una inmobiliaria, con el de un holding, fondo de inversión o cualquier negocio cuyo valor se fundamente en los activos que tiene y no en los flujos de efectivo que estos activos vayan a generar, porque no los generan.

El caso Petersen no genera 100 cada año, se compra por 20, se vende por 100 y ya está, igual que un solar se compra por 20 y se vende por 100, y ya está. Igual que si el FI Accion gana 10 este año, a nadie se le ocurre decir que vale 10*16, valdrá lo que valgan sus activos, independientemente de las plusvalías del año.

En mi opinión, Burford se valora así:

El negocio de asset management (el dinero externo que Burford gestiona y por el que cobra una comisión), ese sí, en base a los flujos de caja futuros, que tienen pinta de poder ser crecientes.

Los activos, uno puede asumir que valen bastante más, cuánto? dificil saberlo

Menos: los costes de gestión, los de financiación y la deuda.

En mi modelo, es imposible justificar la valoración actual de Burford (varias veces el valor en libros) a no ser que uno ponga encima de la mesa que el ROE va a ser brutal los próximos años. No encuentro ninguna hipótesis lógica que me lleve a que Burford vale el doble de lo que cuesta actualmente. Pero pues igual me equivoco, llevo equivocandome con Amazon muchos años.

en cuanto a los gastos de personal, los costes operativos son 44M run rate 2018 sobre un equity (que algo mas valdra, si) de 950 millones, nos vamos a un TER del 4%. Quiero decir, uno podria meterse en los fondos que comercializan, pagar un TER del 2% y entrar pagando 1x valor en libros. Nos perdemos el crecimiento del negocio de AM pero la TIR es mucho mas interesante.

Los numeros eran diferentes hace unos años cuando Burford estaba a 500 peniques, eso si.

Hola de nuevo ab.

En ambos casos, interpreto que valoras Burford como si se tratase de un fondo de inversión. Y a nuestro modo de ver, dista mucho de ser algo así. Sus activos generan caja, y mucha. La cuestión es que la la generación de valor (avances en los casos), no se produce en el mismo año que entra la caja, entrada que suele suceder en ejercicios posteriores (de ahí que usemos beneficio contable y no múltiplo sobre caja operativa), y sobre todo, esa caja no es libre, porque como el negocio es TAN reinvertible, lo están volviendo a invertir todo para seguir creciendo. Es decir, todo el flujo de caja operativo va a capex de expansión (por decirlo de alguna manera). Pero eso es valor para el accionista. Si nos encontramos que un ejercicio están generando flujo de caja libre, o aumentan mucho el dividendo o cosas similares, sería una primera alerta para nosotros de que ya no tienen tantas posibilidades de crecer.

Sus gastos operativos, también distan bastante de ser algo parecido a un TER, sobre todo cuando el know how de su plantilla es precisamente la clave de obtener esos retornos tan elevados a lo largo del tiempo. Creo que tenemos pruebas suficientes hasta la fecha para intuir que seguirán obteniendo ROE’s elevados en el futuro.

Utilizando tu símil, si Burford fuese un fondo de inversión que generase retornos para sus partícipes de >30% anual, y con un pequeño apalancamiento se fuese su TIR a >40% anual… intuimos que su nominal debería subir notablemente hasta igualar ese retorno con el de las alternativas de riesgo comparable. Como el market cap es notablemente superior al valor en libros, utilizamos un PER sobre los beneficios estimados para 2020-2021. Esa es nuestra tesis. El tiempo nos dirá qué opina el Sr. Mercado.

Un saludo

hola,

ultimo comentario por mi parte:

los fondos propios de Burford son 953 millones USD. Si Burford los hace crecer al 35% anual en 7 años valdrían 5769 millones USD o 4487 millones GBP, que es lo que vale Burford en bolsa ahora mismo +- (4102 millones GBP). Y luego necesitamos algunos años más con esa rentabilidad para que la TIR nos salga razonable, porque hasta el 7º año la TIR es cero.

Y para eso, hay que poner encima de la mesa que Burford va a crecer al 35% durante al menos 7 años, sin que entre competencia en el mercado, sin que los clientes les aprieten en los precios, sin que los gobiernos aprieten con la regulacion y encontrando litigios cada vez más grandes pero igual de rentables.

Eso sí, si lo consigue, va a ser un buen pelotazo. Sobretodo si el mercado sigue valorando a Burford a 5 veces valor en libros.

Finalmente, Burford es un fondo de inversión. Tiene gestores que compran activos por debajo de su valor intrínseco y los venden posteriormente, el flujo de caja viene de realizar ganancias sobre activos exclusivamente (aparte el negocio de asset mgmt), pero es que lo mas evidente de esto es que, cuando han querido seguir invirtiendo sin endeudarse mas, han abierto fondos para que entre capital externo a traves de ellos y han seguido haciendo lo mismo.

Es cierto que los fondos de Burford son cerrados, pero la valoracion de Burford no puede ser, por definicion, muy distinta de la de los fondos que gestionan (de nuevo haciendo los ajustes por deuda, mgmt fees, apalancamiento, etc. Me pregunto otra vez que sentido tiene invertir en Burford a 5x valor en libros si uno puede entrar en el fondo a 1x valor en libros. No es lo mismo, pero el risk/reward es claramente favorable al fondo.

Mis mejores deseos en cualquier caso, yo la tuve hace unos años y funciono muy bien, y la volvere a comprar si vuelve por debajo de 2x valor en libros

Gracias por tu análisis.

Me ha parecido escuchar en el video que Bogart confundó la compañía con John Malone, entiendo que el dueño de Liberty, pero no he encontrado nada relacionado al respecto.

¿ Sabes algo?

Un saludo

Fran

Hola Fran.

La verdad es que lo de Malone no me suena de nada. Uno de los co-fundadores de Burford está ahora en Vannin Capital, pero el nombre es diferente. No sé si la confusión puede venir por Jonathan Molot, que sí está actualmente en uno de los puestos de más responsabilidad de Burford? Es el único nombre que se me parece!

Gracias, saludos

J. Acción

Enhorabuena por el artículo y la tésis Javier!

Quería comentar algo con respecto al cálculo del valor de los derechos de Burford en el caso Petersen/Eton Park. En la página 7 del informe HY2018 comentan que, como bien indicas en el artículo, vendieron el 3.75% del caso por $30 millones. Esto implicaría un valor de $800 millones para el caso entero. Sin embargo, Burford posee el 71.25% del caso, siendo el valor de su participación de $570 millones, en lugar de los $800 millones que comentas.

De todas formas, en mi opinión, esto es una opcionalidad que no debería tenerse en cuenta a la hora de hacer la valoración, ya que como comenta el management, es muy difícil hacer predicciones de casos particulares y nadie debería comprar o vender hacciones intentando predecir los resultados de casos individuales.

Un saludo!

Con respecto a «sus intereses como accionistas son de mucha mayor relevancia que sus ingresos anuales como empleados de la compañía». ¿Sabéis cuál es el salario de los directivos? No lo he podido encontrar en los informes anuales…

Hola Joan,

Los sueldos nos resultaban tan ridículos que les hicimos una consulta específica sobre este tema. Dependiendo del puesto, entre 100 y 200k GBP, bajísimo para el tipo de perfiles del que hablamos. Nos extenderemos más sobre la plantilla, sus perfiles, skin in the game etc. en el reporte completo.

Un saludo!